数字货币是黄金还是泡沫?信仰者与怀疑论是这样争锋相对的

1602年,荷兰东印度公司在阿姆斯特丹建立了史上第一个证券交易所。旨在满足投资者将投资分散到不同的船只上的需求。因为当时有些船只可能会沉没,而其他的可能会带来丰厚的回报。

受到东印度公司的启发,南海公司也向投资者发行了类似的股票。至使一艘船在离开港口之前,就已经积累了大量的财富。由于还没有关于发行股票的规定,许多“商人”从南海公司的成功中吸取“经验”,并开始为投资者凭空创造的“企业”发行股票。当然,当这些新发行的股票未能兑现其承诺的分红时,市场就会崩盘。

尽管看起来很傻瓜,但今天的加密货币市场与四百年前创建的股票市场非常相似。首次货币发行(ICO)使公司能够对投资回报设定较高的预期,但当项目没有完成白皮书上的预期产品时,也没有明确的ICO规定来保护投资者权益。 现在是加密泡沫破灭的时候了,但在讨论这个问题之前,还有一个更基本的假设需要缕清,加密货币到底有没有内在价值(或者它只是一个有趣的社会实验,未来的人们回过头看反而会嘲笑它)。传统金融业的分析师认为,加密货币市场根本没有价值,而各种token基金则宣称,加密货币市场最终将达到数万亿美元的规模。双方都各执一词。

图片来自visualhunt

在本文中,将介绍这两个群体背后的论点(并提出一些质疑)。只要争论背后的逻辑是完整的,就没有对错之分,更重要的是要确定,对于目前的市场运动来说,哪一方的逻辑占主导地位。

一、关于加密货币内在价值的讨论

关于加密货币内在价值的争论主要沿着货币的价值存储和交易媒介的方向进行。此外,区块链技术本身以及去中心化系统的设计都具有实用性。

加密货币的价值存储特性优于其他媒介?

数字黄金通常是另一个常用来形容加密货币(尤其是比特币)价值的比喻。作为一种价值储存手段,与黄金、法定货币或其他类型的资产相比,加密货币具有许多理想的特征。

与黄金相比: 加密货币比黄金具有更完善的特征:它易于储存和转移,可以即时交易,而且从设计上就有稀缺性。由于全球黄金市场规模超过6万亿美元,因此比特币的市场规模至少应该与之相当。

与其他法定货币相比:由于加密货币不与任何主权国家挂钩(稳定币除外),因此不存在政治风险或通货膨胀。对于法定货币波动很大的国家来说,加密货币尤其重要。在伊朗和土耳其这样的国家,与美国相比比特币存在价格溢价。

反对意见:当试图比较加密货币和法定货币的市场时,有争论认为加密货币本身在现实世界中没有内在价值 。它只有在虚拟网络中才有用武之地和价值。比如在中国人民银行前副行长的一次讲话中就认为法定货币之所以有价值,是因为它与主权国家政府保护的财富总量相对应,它理应具有价值储存、计算单位和交换媒介等特征。

区块链技术的效用类似于互联网?

区块链技术具有内在价值,可以应用于其他行业,以提高效率和降低成本。 人们将区块链设想为像互联网那样,将能使新的商业模式跨越于不同的行业中。它能够以算法的方式达成共识,开启了企业家的想象力。

反对意见: 作为对加密货币效用价值的回应,有反对意见认为世界都高估了区块链技术本身。如包括可以看到在支付中其实效率低下。即使在lightning network中,比特币处理交易的能力也比不上任何集中式的支付处理网络。智能合同协议还没有达到行业标准。目前,Ethereum 的主要用例仍然是发布ICO。比特币的峰值约为每天42.5万笔交易,而 Ethereum 的峰值约为140万笔。但是 Twitter 每天有1.5亿活跃用户,而 Facebook 有14亿。

去中心化本身就有很大的价值?

在去中心化为何重要的问题上,Chris Dixon 认为加密网络是激励网络参与者们实现共同目标的一种有效方式。与互联网协议的早期贡献者不同,加密网络的开发者和挖矿者有更强的动机,因为他们的奖励是token。此外,由于是在网络中以去中心化的方式通过预先定义的规则达成共识,这是一种更公平的网络治理方式。因此,按照这种观点,既然 Web 3.0的激励模式---- 分布式互联网---- 优于 Web 2.0,所能达到的效果也要好得多。沿着类似的思路,得益于token的设计,以太坊作为去中心化计算的协议在市场价值方面已经远远超过了 TCP/ IP。

反对意见: 由于通信基础设施的改善,我们的社会结构正朝着更加分散的所有权方向发展。因为有了移动互联网和在线支付网关,你可以跳上陌生人的车,或者呆在世界上任何一个陌生人的房间里,而不用担心安全问题。所有权的界限越来越模糊,尤其是在年轻一代中。现在,那些曾经开创共享经济的创新平台,受到一些人的指责,他们认为这种“共享经济”控制着个人数据。然而,通过以区块链为基础的分布式网络取代现有的基础设施,共享经济模式的运作过程将不会有任何改变。 更有可能的是,更高级别的数据控制的权衡意味着更低的效率。不过就开发商为开源社区做贡献受到更大的激励而言,这种益处可能是高估了ーー由于token价格极不稳定,很难说开发商为网络发展做贡献的主要动机是为了所持token的未来价值。

二、关于价格变动的探讨

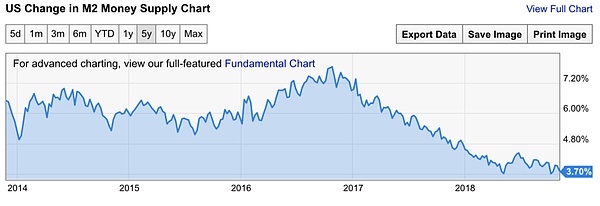

除了讨论加密货币的内在价值外,加密货币本身的价格和市值变动也是另一个话题。从股票市场来看,价格本身就是投资者共识的反映。作为宏观经济图景的一部分,宏观货币政策也很容易被改变。在这一部分中,我们考察了 M2和Tether供给对加密货币市场运行的影响,并提出了假设。其思路是,如果市场中的货币供应量减少,同时通过采矿不断产生token,那么供求曲线就会移动,最终推低市值。此外,作为最广泛采用的稳币,Tether的供应也可能影响其他加密货币的价格变动。然而,也应该认识到,这些观察结果是潜在相关的,而不是因果关系。

首先,美国的货币供应量可能也是影响加密货币市场的一个因素。如图1所示,美国 M2的增长率在2018年10月达到了五年来的最低点。

图1: 美国 m 2货币供应量的变化

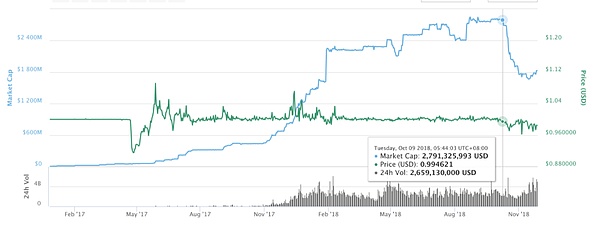

从 Tether 的市值可以看出,第一次供应激增发生在2017年第四季度。如图2所示,最近10月初出现了下降。原因可能是多重性的; 然而,也有可能在极端情况下,通过出售Tether筹集的资金被注入到推高比特币价格或推高比特币总市值上; 新的资本开始涌入并进一步推高token价格——Tether可能会找到一个合适的市场机会,将比特币转回法定货币,并在泰达币持有者不知情的情况下索取利润。

此外,从图2可以看出,2018年10月,Tether的总供应量急剧下降; 紧随其后的是11月的市场崩溃,全球加密货币市值在不到一个月的时间里减半,BTC 价格从6000美元下降到3500美元左右。

图2: USDT (Tether)市值

这并不是说Tether这样的公司在操纵加密货币的市场价格; 上述只是对潜在情况的一个假设——然而,很明显可以得出这样的结论:价格波动是相当随意的,可能受到宏观经济形势和拥有大量资本的“鲸鱼”的影响。

这里分析比较了当前的密码市场与历史上著名的泡沫市场的相似性。围绕新技术涌现的模式是类似的:对技术潜力的过度兴奋给了投机者和企业家围绕技术本身创造“创新”的机会,而这些创新可能对社会没有价值。引用 Amara 的定律:“我们倾向于高估一项技术在短期内的影响,而低估其长期影响。"

举个经典例子,在1999年WebVan 承诺提供30分钟的食品杂货配送。从今天的角度来看,加上物流网络和移动互联网的普及,这并非不可行,但在上世纪就不太可能了。所以,这并不是说商业模式糟糕,而是说它还早了15年。毫无疑问,泡沫破裂的原因是公司耗尽了风险投资基金筹集的所有资金但没能兑现承诺。有人可能会说,当那些通过 ico 筹集数百万美元的项目并不能真正创造出一个可以真正实现他们在白皮书中描述的加密网络时,加密市场投资的泡沫就会破裂。投资者将会逐渐失去耐心,因为他们会觉得这个网络没有任何价值,并且这些网络的token还会产生巨大的倾销压力。

从双方的观点来看,很难完全否认加密货币的价值; 然而,也很难否认我们正处于炒作周期的顶峰(不管总市值,但基于大多数项目的当前状况)。尽管全球加密市场一直在大幅崩溃,我们看到比特币的价格从今年年初的将近2万美元跌至本周的不足5千美元。但人们仍然相信股市迟早会回升。

另一个值得思考的问题是如何从泡沫中获益。如果我们看看那些经历过科技泡沫的公司的表现,这会不会对我们在当前形势下应该如何投资有所启示呢?互联网泡沫最终导致了一系列项目的失败。但最后,投资者创造了更实用的指标,如烧钱率,以评估一个项目,而不是纯粹基于概念和增长。这种简单的规则也适用于加密市场ーー只有当存在真正的价值创造和有效的商业模式时,加密市场才能维持投资者的期望。

浪花财经

浪花财经

![区块链热搜榜 [ 03-11 ] | 委内瑞拉遭“电荒” 比特币交易量骤减](http://s04152.top/wp-content/themes/mnews/includes/timthumb.php?src=https://img.jinse.com/1504772_image3.png&h=280&w=460)