金融危机2.0:“傻瓜衍生品”

出品 /币前线研究社

文 / Lucas

2008年的事件极大的证实了美国在上世纪90年代新兴市场危机和21世纪初互联网危机之后选择性干预所引发的怀疑。

在一场威胁到“系统性”利益的重大金融危机发生时,事实证明,我们生活的时代不是一个有限的时代,而是一个大政府、大规模行政行动、干预主义的时代,这种干预主义与军事行动或应急医学的共同点多于与法治治理的共同点。

这揭示了一个基本但令人不安的事实,自上世纪70年代以来,这种压制一直影响着整个经济政策的发展;现代货币体系的基础是不可削弱的政治。

我记得有几次我还是个小男孩的时候,对世界大事件深感恐惧:1967年的赎罪战争,马丁路德金的暗杀,以及两个月之后的罗伯特.肯尼迪遇刺。

我还能想象自己坐在犹太教堂里,听拉比马丁·罗森伯格(Martin Rosenberg)谈论以色列可能不复存在的场景,我还记得在等待校车时,在RFK被枪击后,我感到非常难过。我真的不明白发生了什么,但从我父母和其他成年人的反应以及电视新闻报道中我可以看出我们的生命正受到威胁。

作为一个成年人,我在美国911时间中也有这种感觉,每次发生大规模枪击案(尤其是校园枪击)或恐怖袭击时,都会有这种感觉。这种感觉在2008年的金融危机期间再一次回来了。

世界上有黑暗势力,有时他们会取得胜利,至少在“好人”重新集结并开始反击之前是这样的。

一

在金融危机已过去的10年时间里,一些事情发生了根本变化,最重要的是金融市场的结构。一些金融危机可以说是由金融数字化引起的,金融数字化使金融从业者能够将每一份金融信息转换为1或者0。

这导致了衍生金融工具的爆炸式增长,将全球金融体系推向崩溃的边缘。尽管有一些相反的说法,但监管机构未能在危机后解决衍生品带来的风险,并且它们仍然存在重大的系统性风险。

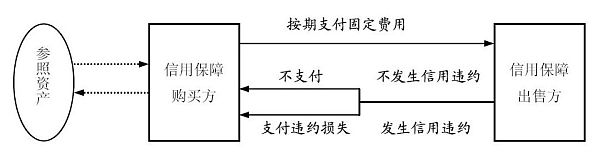

衍生品的一个关键方面是它们能够将基础金融工具与基于这些金融工具的衍生工具割裂开来。在信用违约掉期(CDS)和债务抵押债券(CDO)等衍生产品中,抵押贷款与它们所融资的房地产(或者公司债券)、以及它们所融资的公司之间的关系被高度弱化。

只要金融市场稳定,这种脱节就不会造成什么问题;但市场面临压力时,这些产品所蕴含的杠杆作用就会变得非常成问题,因为与参考证券的基本面脱节的金融工具,只不过是没有实质或意义的拟像。在一个充斥着保护不道德和无原则的经济参与者的法律借口的世界里,这变得尤其麻烦。

将没有契约的债券视为一种周期性现象听起来可能很聪明,但实际上,这是一种深刻的道德腐烂的迹象,在这个系统的核心。尽管信贷市场扼杀了对银行的任何的保护措施,但股票市场同样努力消除了对其的保护。

ETF是一种令人难以置信的发明,它以低成本、易于执行以及几乎任何他们想要的股票风险敞口的承诺来吸引投资者,同时减轻了他们对自己所拥有的知识责任。

虽然ETF不是衍生品,但它们建立在支撑衍生品革命的间接投资理念之上;一些人把它看作是“傻瓜的衍生品”。并且还创造了一种自我补充的动量机器,将更多的资金注入由数万亿美元央行流动性所驱动的市场之上,而这一市场目前还看不到尽头。

再加上ETF,各国央行、主权财富基金和其他非经济买家持有的数百亿美元股票,以及每年近10亿美元的企业回购,这些企业以廉价借款和市场融资,不再提供真正的价格或者一些可靠的信号。

这些因素在金融危机之前都不存在,当然也没有达到今天的程度。

二

苹果公司、Facebook、谷歌、Netflix或亚马逊,这些公司并没有以人们认为的方式改变世界,也没有改善地球上的生活质量;相反,这些所谓的奇迹般的发明大多促进了自我主义和非生产性的人类行为。

即使是打着拯救地球污染的电动汽车,也会对环境问题产生污染(电力生产会造成污染,我们将不得不在某处处理这些废弃的电池),而且可悲的事,这些问题的并没有得到任何一方面的解释。

并且FAANG(Facebook、苹果、亚马逊、Netflix、谷歌)从未提及过,FAANGs的崛起与美国自杀和吸毒过量事件的激增同时发生有何关系,但也许有人应该考虑一下,这或许仅仅是一个巧合,还是新技术助长的日益孤立和"自恋"的后果。

美国经济并不像目前的经济数据所显示的那样强势。

经济增长比美国前总统奥巴马时代有所改善,但其基础是不断上升的债务水平和不可持续的财富不平等。我们正在陷入另一场金融危机之中,其起因是过多的债务和过多的投机。

美国国人对自己的创新能力感到自豪,但这种创新与消费主义、八卦等非生产性活动有关。我们需要的政策是促进实质性的经济增长,而不是金融工程式的社交媒体驱动。如果止于此,这些全部都是纸上谈兵。

税收法案上的第二和第三季度达到顶峰。美国企业第一季度汇回约2250亿美元,第二季度汇回1050亿美元。摩根大通估计,整个2018年,它将汇回总计5000亿美元的资金,所以这已经算是半途而废了。

摩根大通预计,其中1240亿美元可能用于股票回购,1330亿美元可能用于债务削减,而仅130亿美元(约5%)用于资本支出,这个估计是令人不安的。

如果我们所谓的那些科技巨头专注于医学研究和制造业或者新技术的突破,而不是谴责“保守派”的声音,并且使用者隐私不再被盗取,那么人们将会处于一个更好的生活环境之下。当技术被用于关闭话语并占用人们时间时,甚至盗取用户隐私的情况之下,它可能就不是一种纯粹的“好东西”。

就如今日一般,如乔治·吉尔德认为,FAANG正在努力达到顶端,不久将被一种基于区块链的新兴技术所取代。“这并不是说比特币会涨到10万美金”,一些人表示。

区块链是一种潜在的革命性技术,在其早期阶段对现有的技术体系构成了威胁。一些专业人士花了长时间来研究区块链,“相信如果不了解这种新技术,你就无法理解金融和信息技术世界的走向。正如信息被计算机分解成1和0一般,区块链现在也被分解成新的形式。”

随着我们的隐私和私人数据越来越多地被FAANG视为其商业模式的重要组成部分而被盗取,因此区块链提供了另一种储存和传输数据和资金的方式。不管你喜欢与否,它都正在改变着这个世界。

浪花财经

浪花财经