“挖矿2.0”:资本方不是只能割区块链的韭菜

译者 | 王国玺

编辑 | 波波

BCH 大战后,比特币价格一路暴跌,业已逼近其 200 星期平均值的心理关口。受此影响,矿工们的好日子是过到了头,微博上一条“矿机按斤甩卖”的视频甚至登上热搜,市场恐慌一片。

而太平洋另一端,美国的矿工们也是哀嚎阵阵。据澎湃新闻报道,曾经全球最大的单体矿场 Giga Watt 已于 18 日申请破产保护,矿场残值不足 5 万美元,负债却高达 1000-5000 万美元。

原本是用来维护区块链网络稳定的矿工们,在币价的波动之下却毫无抵抗能力。如果某一区块链网络连自身服务的稳定性都保证不了,又如何能期望成千上万的普通人依赖它生活?

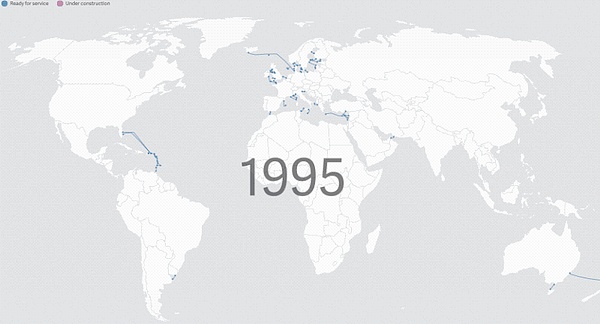

简单回顾一下全球互联网海底电缆的建设情况,我们就能发现,先把基础设施做好,蓬勃繁荣的互联网经济才能发展起来。

1990 年时,用于互联网的海底电缆只有欧洲大陆连接周边岛屿的区区 4 条;而到今天,全球海底电缆的数量已经超过 400 条,路由节点的数量业已超过 52 万。正是由它们所构成的神经网络在驱动着全球互联济不断去创造新的经济奇迹,特别是绝大部分在 2001 年互联网泡沫破裂后新建的海底光缆。

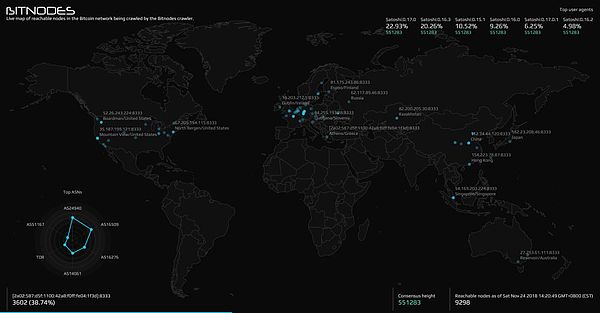

相比之下,想要成为“第一个全球货币”的比特币,其节点数量却随时都在浮动。虽说比特币网络目前尚有 9298 节点,但是这一波倒闭潮下幸存下来的矿工能有多少,我们就不得而知了。

无穷无尽的割韭菜,到头来真有可能彻底毁了区块链这项技术。

尤其需要指出的是,比特币网络已算是目前最稳定的区块链网络了。当年中本聪在启动比特币时,没有预售任何比特币,没有任何 VC 有特权,任何想要参与的人都能可以部署自己的比特币节点,通过“挖矿”来获取比特币。所以在价格大幅波动时,不会出现那些预先投资的人一哄而散的情况;但比特币下跌确实会让那些忠实维护节点的矿工进入入不敷出的境地,乃至于破产。

而依据梅特卡夫定律,矿工破产导致网络用户大规模缩减后,该网络对于用户的价值则会呈现指数级的下降,这有可能导致币价进一步下挫,进而形成恶性循环。

针对这一问题,一个把“挖矿”概念泛化的趋势逐渐浮出水面。“泛化挖矿(Generalized Mining)”最早是由 CoinFund 针对投资者的角色所提出的要求,主要是约束他们不能不顾项目的死活,只管投钱和收割。他们必须积极参与区块链项目的建设:挖矿也好,验证交易也好,运营节点也好,解决纷争也好……只有每个人都贡献价值,整个网络的价值才能最大化。

而后,“泛化挖矿”的概念在区块链项目 Livepeer 的实践中进一步扩展,逐渐形成了一个“挖矿 2.0”的概念。

最近,Cambrial Capital 将这些概念的逻辑梳理出来,作为一个专门的话题发表在 Medium 的“通证经济(Token Economy)”专栏上,区块链大本营重新整理如下:

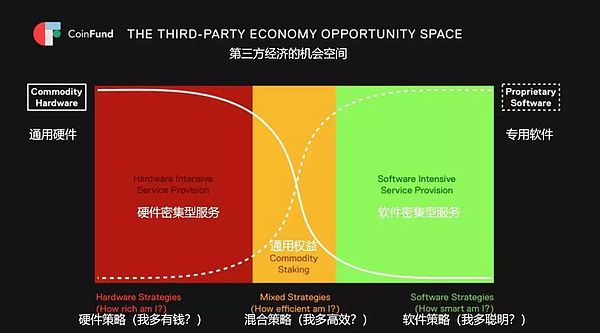

随着像 Augur、Filecoin、Livepeer、Orchid、Kleros 这些更复杂的“多方市场(n-sided-marketplace)”型区块链网络的兴起,“第三方经济(third party economies)”逐渐走入我们的视线,并带来了很多十分有吸引力的投机机会。

但是,面对这种新兴事物,我们还是摸着石头过河,尚不清楚如何作为投资人来正确地参与它们的发展。为了更好地分析其中的机遇,我们可以从传统基金投资策略的分析手段入手,一步一步展开分析。

区块链网络中矿工和验证者的任务是按照网络的共识协议,花费一些资源(或者是冻结一些权益作为保证金)以参与区块生成者的竞争或选举。成功生成一个区块后,他们将获得该区块中的交易费、区块奖励等一些以该网络通证形式存在的货币奖励,当然了挖矿还可以用来对抗通货膨胀的影响。这些花费可以看作是保障区块链网络安全性的必要成本。

区块链网络中其他参与者,比如 Livepeer中 的转码器(transcoders)和 Filecoin 中的矿工,他们的任务是给网络提供一些所需的服务从而赚取费用,与其他网络不同的是,这些费用通常并不是以该网络通证的形式存在,这些网络中的服务费用通常以一些其他网络通证(例如一些稳定币)计价,“工作量通证(Work token)”类型的区块链网络都属于这个类别。

最后,这些区块链网络往往给第三方提供了一些获利的机会,而且有时这是故意为之的,就比如说 Maker 网络中的守护者、闪电网络中的支付通道,但有时不是(例如 Steem 网络中的前置机器人(front-running bots))。CoinFund 公司将这些获利机会称为“第三方经济”,这是一个非常笼统的叫法,因为其中包含着一揽子的内容,就比如说有一些是直接套利,还有一些是提供流动性(liquidity provision)、债券做市活动(market making)、预先交易(front running),“守卫”(例如 Polkadot 网络中的钓鱼人(fisherman)),或者仅仅是一些人们将花钱购买的用户界面或可编程接口层。

挖矿和验证

大体上说,在挖矿和验证服务上,最后的赢家将是基础设施公司和大型受托人。

因为,底层服务需要稳定、高效。进行底层挖矿和验证的矿工,可以像收取月租的电信运营商一样,从区块链经济的应用层剥离出来,接受“网络中立”或类似原则的约束,最终应以向用户提供稳定高效的区块链网络服务为根本目标。

根据工作量证明(PoW)挖矿背后的经济学现象,我们相信将来每个人都会从主流的1-3家制造商那里购买相同的挖矿芯片进行挖矿,以对芯片的利用和每小时的耗电量成本相竞争。

乍一听来,你可能觉得我在胡说八道,接下来我会进行解释。

“每个人都会购买相同的挖矿芯片”

芯片生产是一项高研究成本,高固定成本的业务。原因来自多方面,从技术层面上来说,芯片的设计极其困难,而从商业的角度来说,芯片的生产,推广和分销背后需要大量的资金支持,以至于有人将芯片业务称为烧钱的“无底洞”。

我们认为在区块链这个有价值的网络上阻止 ASIC(Application Specific Integrated Circuits,专用集成电路)挖矿是非常困难的。在工作量证明中矿工需要做的是竞争来执行特定类型的计算,通常都是做哈希值计算。如果你能比其他人算得更快,你就赢得了产生区块的权利。每种计算都是明确的具体的,这意味着你可以进行芯片级别的定制,定制往往意味着性能的优化。拿第一代挖矿设备 CPU 来说:CPU 是非常通用的处理器,它可以用来运行操作系统,处理字符串,处理图像等等,相比之下第二代挖矿设备 GPU 有着更多特定的约束,在大多数情况下它比 CPU 慢,但在矢量运算等方面 GPU 要快得多,因而被用来做图像处理。而称霸挖矿业的 ASIC 通过单一约束来实现逻辑推理,例如可以设计“专门用于比特币 SHA256 计算挖矿”的 ASIC,甚至你都不需要把这个芯片设计成可编程的,你可以直接将算法写入到芯片中。

所以说,只要区块链网络还是使用工作量证明模型做特定类型的计算,这些厂商就会受经济利益驱使不断优化芯片的算力,而这些芯片生产起来既困难又昂贵,因此芯片的生产将逐渐中心化,届时市场上应该只会留下 1-3 家厂商,所以说人们都会购买相同的挖矿芯片。

“以对芯片的利用和每小时的耗电量成本相竞争”

当芯片都相同后,影响获利等式的因素也就只剩下了耗电量成本,不难想象,比特币超级矿场的选址都选在了那些电价低廉的地方,比如说四川和内蒙古,不过这还不是最优的,最理想的情况是耗电量成本 “低于零”,也就是说你用电,供电局还要给你倒贴钱,这并不是天方夜谭。因为某些类型的电力生产基本上是无法调节的,如核能发电和固定式的太阳能光伏发电。在大多数情况下,供电局都会使用核能作为电力输出的主力,然后使用可调节的火力发电站满足剩余的电力需求。但是,有时供电局会错误地预测未来的电力需求,可能会产生超额的电力供应,而电力不像其他资源可以随意丢弃,在这种情况下供电局必须处理掉它,而处理动辄千兆瓦的电力十分困难,供电局只能选择花钱处理。因此,世界上有些地方仅仅运行 ASIC 矿机就能获得报酬。

所以在我们看来,工作量证明挖矿是一种通用基础设施的博弈,赢家更可能是基础设施公司。挖矿是一个传统的,高固定成本的产业,与高科技企业关系不大。

接下来我们来谈谈权益证明以及它的变体。

在权益证明和委托权益证明(delegated PoS,dPoS)中,矿工们需要冻结一些通证作为保证金进行区块投票,如果整个网络对这个区块达成共识,矿工们会得到奖励,如果整个网络对这个区块产生异议,矿工们会受到一些经济惩罚(受到通货膨胀的影响等等)。从经济学的角度来看,权益证明看起来有点像固定收益产品,挖矿就像是在购买可能会遭受巨大意外损失的理财产品,但通常并没有风险。

和工作量证明一样,权益证明也是一个相当漂亮的双方博弈:你要么下赌注,要么不下。所有通证在盈利能力方面都是平等的,你并不可以以小博大,换句话说,网络中没有毛利润杠杆(gross margin leverage)。从某种意义上来说,网络中存在一些操作杠杆,因为权益证明需要基本的基础设施(即高固定成本),但并不是很多。真正用到杠杆的是委托权益证明。鉴于权益证明是一个零边际成本业务(而不是像汽车生产这种需要组件和一些组装成本来产生边际单位的业务),那些管理委托权益的大型矿池将获得超额的回报。

从权益委托人的角度来看,委托权益看起来很像是将现金存入银行账户,是人都不会将自己的毕生积蓄交给那些明知不靠谱的银行,你会把它们存放在一个自己了解并信任的银行(根据认知负荷理论(cognitive load theory),通常不会超过两家)。人们通常都希望将自己的权益委托给那些最终会成为加密世界中工商银行的矿池,我们不确定哪个矿池在最终会赢得人们的青睐,但我们认为在这里品牌效应十分重要。那些赢得广大群众信任的矿池将在竞争中获胜,与存款一样,这不会是一个利润特别高的业务(因为它不涉及垄断,竞争会十分激烈),但这个业务赢家通吃。

基础服务

开通服务是区块链网络中广泛使用的术语。在本文中,我们所指的开通服务是通过区块链网络向终端用户提供的基础服务,它们包括:

-

Livepeer 中的转码器 → 终端用户想要观看网络中的直播内容,转码器通过给网络提供算力和带宽来向终端用户提供服务。

-

Filecoin 中的矿工 → 终端用户想要存储文件,矿工为网络提供存储空间,并定期提交数据得到正确存储的证明。

-

去中心化匿名代理网络 Orchid 中的中继者(Relayers)→ 终端用户想要匿名浏览互联网,中继者充当此互联网内容的路由节点,确保终端用户可以隐去身份。

从根本上来说,大多数区块链网络都是多方市场,其中参与者数目大于 2,上文讲到的区块链网络也都印证了这个观点,甚至比特币也可以看作是一个市场:用户想要一个安全的分类账本来转移资金,矿工提供该服务以获得交易费和区块奖励。

最常见的情况是一群人需要某种服务,而另一群人可以为其提供这种服务。区块链协议作为平台帮助他们建立联系并执行规则,就像是滴滴打车帮助匹配乘客和车主。

随着区块链网络的飞速发展,平台可以提供的服务也变得多种多样,可以说催生出了加密世界中的零工经济(gig economy,指由工作量不多的自由职业者构成的经济领域)。

就拿去中心化的仲裁平台 Kleros 来说,在这个平台中,双方可以将纠纷提交给去中心化网络,由网络随机选取(也有时是人为指定)的仲裁者来审查和裁决纠纷。成功解决纠纷的仲裁者将获得双方支付的仲裁费用,这是一个合法的商业机会,但短时间内人们很难接受,就比如说当看到一家对冲基金公司聘请了一大批律师并让他们在 Kleros 平台上仲裁纠纷还是会觉得突兀。

“第三方经济”

顾名思义,健康的区块链生态带动了周围经济活动的繁荣。我们认为,新经济系统中的交易和风险投资都是投资机遇。

比如说:

-

担任 Maker 网络中的守护者 → 抵押债务头寸(Collateralised Debt Position,CDP)套利。

-

跟踪 Steem 网络中的趋势并进行预先交易 → 预测哪些内容将成为热点,并在其背后押注。

-

在 Augur 网络中做市(并在市场之间进行套利)。

在所有这些示例中,你是在:

-

直接与区块链协议进行交互

-

冻结了一定的保证金

-

为了进行交易

-

旨在获取利润

从这个角度来看,这些投资活动与 Renaissance Technologies、Two Sigma、Jane Street 等量化投资基金的投资并无太大差别,唯一存在的差异是投资发生的地点不同,一个是区块链网络而另一个是纽约证券交易所,而投资策略基本相同(例如做市、套利、短期价格预测、高频交易等等)。

从区块链网络的角度来看,这些投资活动通常是受欢迎的,甚至在大多数情况下对于网络的正常运行是至关重要的。例如,守护者是 Maker 网络中不可或缺的一部分:网络中积极的套利守护者会帮助确保通证 DAI 得到了正确的抵押,同时为做市商守护者增加了流动性,为了使更多人参与其中,Maker 团队开发并开源了程序库来简化参与流程,这意味着他们积极鼓励网络中守护者的存在。

事实上,如果去中心化金融(Decentralised Finance,DeFi)的愿景成为现实,我们将需要一大批这样的参与者来使这些市场变得高效。我们的团队成员 Edward 对去中心化金融深有研究,具体地说就是区块链网络中的利率,收益差(spreads)和收益率曲线(yield curves),我们需要更多的参与者和流动性来改善这些指标,从而使市场运作更加高效。

资本方不是只能割韭菜

在我们的团队中一直有个争论不休的问题,就是资本方是否可以通过积极扶持和培育区块链网络来实现价值的增长?据我们所知,那些盈利了的早期投资者通常都是在区块链网络“从无到有”的阶段给予其物质支持。

但是,资本方真的适合在区块链网络中扮演运营方的角色么?那些保障网络安全的硬件成本以及工程师构建这些网络的成本该由谁来买单?资本方应该提供建议和帮助建立连接,还是应该扮演一个外包的增长咨询公司的角色?

最佳答案可能是,资本方为区块链网络提供启动资金,并给予网络中的广义矿工财力支持,这样的扶持手段几乎不需要任何硬件的支出。对于资本方来说,主要目标是在项目方区块链主网发布后的几个月内参与其中并给予支持。特别是对于像 Livepeer 和 Orchid 这样的区块链网络,在这些网络中,由于存在延迟问题,它们的节点数、转码器数、中继器数都还不足以支撑整个网络正常运作,在这个阶段给网络雪中送炭显然很有价值。

此外,从最早期开始扶持这些区块链网络也可能是一项有利可图的活动。新区块链网络与现有区块链网络比拼的不仅仅是用户,更是背后的财力支持。现有区块链网络中的矿工往往都已经配置好了软件、挖矿策略、安全策略,如果没有诱人的奖励,他们怎么会迁移到这个没有程序库,没有生态系统,没有流动性的新区块链网络中?投资过区块链项目的风险投资基金自然而然的在理解(和影响)通证动态以及如何最好地扶持区块链网络方面具有信息优势,从而可以在区块链网络早期竞争还不激烈的时候获得远超业界的回报。

如何在不插手公司管理的前提下解决创始人最致命的痛点?这是业界顶尖资本都会深入思考的一个问题。举例来说,Figment 团队特意将业务分拆为 Figment 资本(Figment Capital)和 Figment 网络(Figment Networks)运作公司,其中 Figment 网络是 Figment 资本的核心控股企业。尽管这样的缴税效率比较低下,但却有助于解决潜在的“税收安全港”问题。Figment 认为,积极参与项目会有助于他们更好地了解项目,并从资本方角度更好的引导项目决策。

最后,Cambrial Capital 写道,随着更多的投资者像参与纽交所一般参与区块链项目,他们将赋予区块链网络以传统投资的高效性和影响力,帮助区块链从资本实验转变为真正的全球公共基础设施。

浪花财经

浪花财经